Los flujos de capital hacia las economías de mercados emergentes y en desarrollo han atravesado varios ciclos de auge y caída en las últimas décadas, a menudo impulsados en parte por acontecimientos externos, como las decisiones de política monetaria en las principales economías avanzadas. Durante el reciente episodio internacional de austeridad monetaria, las entradas de capital en muchos países de mercados emergentes y en desarrollo demostraron ser relativamente resistentes, gracias a la solidez de sus marcos de políticas y el buen estado de sus reservas internacionales. Sin embargo, algunos de los países más vulnerables se vieron afectados de manera desproporcionada por el aumento de los costos de endeudamiento externo, como muestra la fuerte desaceleración en la emisión de eurobonos.

Los eurobonos son instrumentos internacionales de deuda emitidos por países en una moneda diferente a la suya, normalmente el dólar estadounidense o el euro. Los países de mercados emergentes y en desarrollo de mayor riesgo utilizan estos instrumentos especialmente porque les permiten sortear las limitaciones de sus mercados nacionales de capital, a menudo de menor desarrollo, y de esta manera, los prestatarios pueden acceder a capital extranjero y diversificar sus fuentes de financiamiento. Pero, a diferencia de los bonos en moneda nacional, los eurobonos implican un riesgo cambiario para el prestatario, y sus tipos de interés son especialmente sensibles a la configuración de la política monetaria de la moneda de emisión.

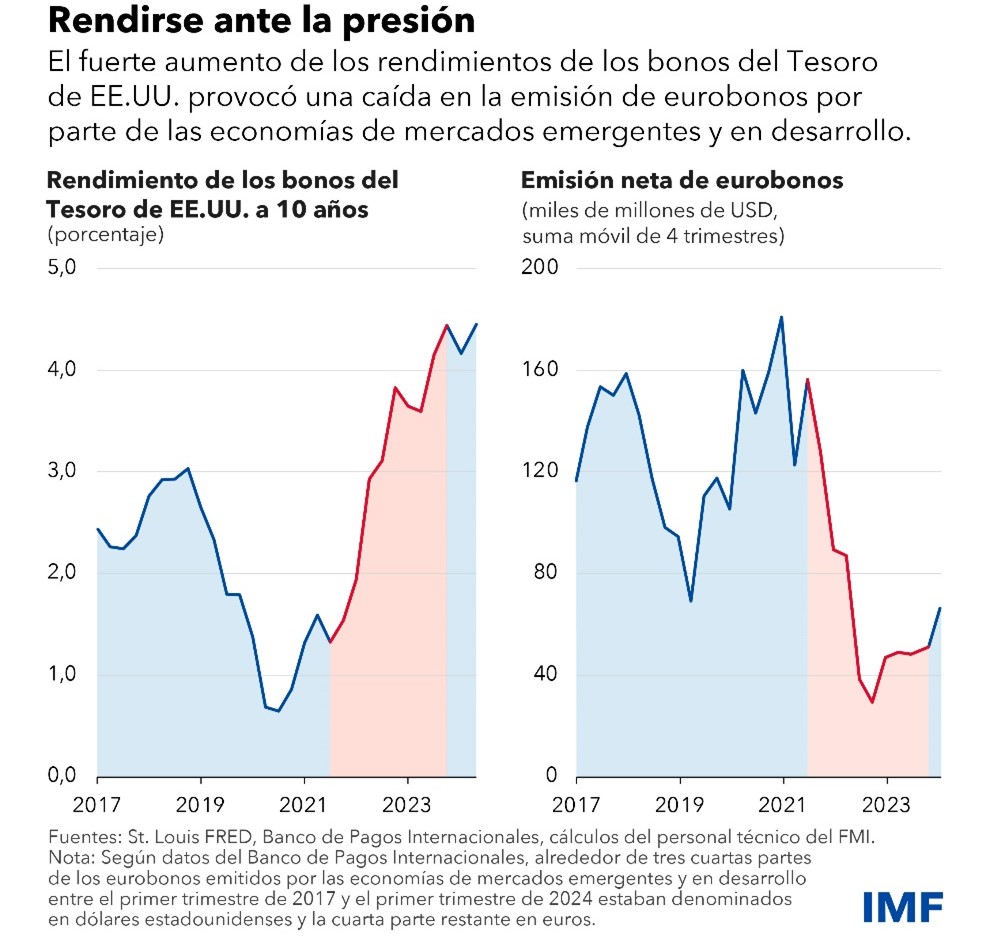

El gráfico de la semana destaca la fuerte desaceleración de la emisión neta de eurobonos por parte de las economías de mercados emergentes y en desarrollo, que cayó a USD 40.000 millones anuales en 2022-23, un 70% menos que en los dos años anteriores. Durante este período, 26 de los 75 países registraron salidas netas de eurobonos, por un total de USD 58.000 millones (incluidos países como Bolivia y Mongolia). Estas salidas se debieron a que los eurobonos que vencían superaron a las nuevas emisiones, más que a ventas directas por parte de los inversores internacionales.

La reducción de los flujos de eurobonos fue el resultado de la combinación de un endurecimiento de las condiciones financieras externas y de las vulnerabilidades preexistentes en las economías afectadas, como los retos en materia de sostenibilidad fiscal y externa. Algunos países con fundamentos económicos y marcos de políticas más sólidos pudieron sustituir la emisión en moneda extranjera por deuda en moneda local, financiada en parte por inversores nacionales. Muchos países respondieron recortando la inversión para reducir las importaciones, lo que pesó sobre el crecimiento económico. Muchos países también recurrieron a sus reservas, lo que podría reducir la capacidad de estos para hacer frente a shocks futuros.

La emisión neta de eurobonos tiene una fuerte relación negativa con los tipos de interés de las economías avanzadas, como el rendimiento de los bonos del Tesoro estadounidense a 10 años. Cuando los rendimientos de los bonos en Estados Unidos y otras economías avanzadas se desplomaron durante la pandemia, los prestatarios de las economías de mercados emergentes y en desarrollo aprovecharon los bajos costos de endeudamiento para emitir deuda.

Durante el posterior endurecimiento de la política monetaria por parte de la Reserva Federal y otros bancos centrales importantes, las entradas de eurobonos en muchos países de mercados emergentes y en desarrollo con calificaciones más bajas se evaporaron a medida que las tasas de interés de los préstamos alcanzaban niveles prohibitivos. La emisión de eurobonos disminuyó aun cuando el diferencial de tasas de interés se amplió en las economías de mercados emergentes y en desarrollo, lo que apunta a la importancia de las tasas de interés externas para este tipo de flujos de capital.

Este año, las condiciones de las tasas de interés mundiales han comenzado a ser más favorables para los prestatarios, a medida que los bancos centrales de varias de las principales economías avanzadas han comenzado a flexibilizar su política monetaria. Esta evolución contribuyó a la recuperación de la emisión de eurobonos, hasta los USD 40.000 millones en el primer trimestre de 2024, con la vuelta al mercado de países como Benin y Côte d’Ivoire. El inicio de un ciclo de flexibilización de la Reserva Federal puede respaldar un nuevo repunte en la emisión de eurobonos y una reactivación más amplia de los flujos de capital hacia las economías de mercados emergentes y en desarrollo.